推荐学习书目

› Learn Python the Hard Way

Python Sites

› PyPI - Python Package Index

› http://diveintopython.org/toc/index.html

› Pocoo

值得关注的项目

› PyPy

› Celery

› Jinja2

› Read the Docs

› gevent

› pyenv

› virtualenv

› Stackless Python

› Beautiful Soup

› 结巴中文分词

› Green Unicorn

› Sentry

› Shovel

› Pyflakes

› pytest

Python 编程

› pep8 Checker

Styles

› PEP 8

› Google Python Style Guide

› Code Style from The Hitchhiker's Guide

V2EX › Python

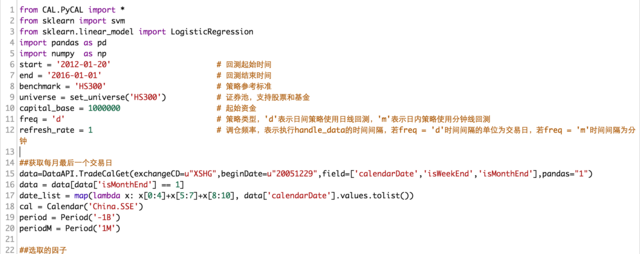

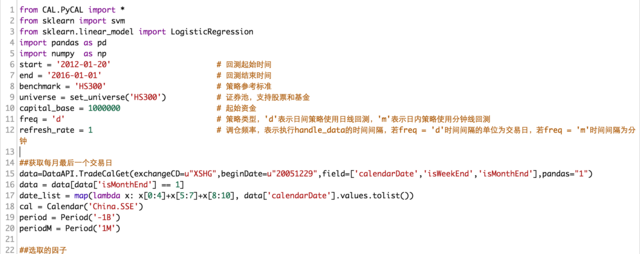

简单的利用 Logistic 训练的因子模型 年化超额 alpha 超过 20%

datayes2015 · 2016-09-19 16:41:06 +08:00 · 6170 次点击这是一个创建于 3014 天前的主题,其中的信息可能已经有所发展或是发生改变。

这个模型的思路就是利用历史月度数据建立分类器,选取了大概 20 个因子(继续加也没问题),然后以月度收益大于 25%的作为强势股+1 小于-10%的为弱势股-1 (这里用绝对强度而不是相对强度) 用得到的数据用 Logistic 模型训练,每过一期就把每个月的数据直接加到训练集里面,当然用滚动窗口训练也没问题(懒得做) 我也尝试过用 svm 分类,但是实际上效果并不好,据我做机器学习的同学表示, svm 在特征不够好的情况下 表现确实是还不如 logistic 模型的,这种二分类而因子模型本身不太可能做到样本外 80%以上的 AUC ,那太夸张了,所以似乎是 logistic 会好点,决策树我没试过 或者用 adaboost 或者随机森林什么的

当然模型还是有一点我想了很多办法也没法改进的问题:

1.首先,模型在市场风格急剧变化的情况下表现较差 在这里 牛熊变化的关口表现不好 波动性大 15 年股灾的的时候回测有差不多 45% 我本来想加个择时控制仓位的因子进去,但是怎么也选不好

2.对 1 里面的问题我还有一个思路,如果用随机梯度递减的算法是不是能较快反应出市场变化呢?不过这样的话训练集似乎太少了

3.可能会有点过拟合,但是并不会很明显,我改变参数回测了好几次,夏普比率都在 1 左右,最低也有 0.8 4.机器学习方法的通病就是逻辑性的不足,这里虽然是线性模型,也有一定这样的问题

总之这个模型还算稳定,基本上每年都可以获得超额收益,大家可以一起讨论改进

完整高清源代码请移步: https://uqer.io/community/share/5763ad63228e5b8199a55ebc

最大年化收益率高达 34.2%!

当然模型还是有一点我想了很多办法也没法改进的问题:

1.首先,模型在市场风格急剧变化的情况下表现较差 在这里 牛熊变化的关口表现不好 波动性大 15 年股灾的的时候回测有差不多 45% 我本来想加个择时控制仓位的因子进去,但是怎么也选不好

2.对 1 里面的问题我还有一个思路,如果用随机梯度递减的算法是不是能较快反应出市场变化呢?不过这样的话训练集似乎太少了

3.可能会有点过拟合,但是并不会很明显,我改变参数回测了好几次,夏普比率都在 1 左右,最低也有 0.8 4.机器学习方法的通病就是逻辑性的不足,这里虽然是线性模型,也有一定这样的问题

总之这个模型还算稳定,基本上每年都可以获得超额收益,大家可以一起讨论改进

完整高清源代码请移步: https://uqer.io/community/share/5763ad63228e5b8199a55ebc

最大年化收益率高达 34.2%!

1

ytmsdy 2016-09-19 16:44:09 +08:00

如果能控制回撤那就更好了。

|

2

menc 2016-09-19 16:53:50 +08:00 1. 单纯 LR 在 time series 数据上有这样的效果,我是不信的

2. “机器学习方法的通病就是逻辑性的不足”这句话槽点满满, LR 的可解释性是足够的 3. 选取的因素中有很多相关度高的特征,造成过拟合几乎是必然的,然而还是有这样的收益,效果简直让人发指。 4. 这代码 LR 的路子比较野,没有 normalization ,也没有 split ,特征维度 20 ,建议仔细打一下特征权重看一下。 |

3

bugmenein 2016-09-19 17:29:37 +08:00

网站挂了

|

4

skydiver 2016-09-19 18:32:18 +08:00

交易成本是多少

|

5

panins 2016-09-19 22:00:41 +08:00

请问数据源是来自于哪里?

|

6

alexapollo 2016-09-19 23:24:54 +08:00 夏普比在 3 以下的模型大多直接用于实战都有一些问题,建议还是直接交易试试吧

|

7

datayes2015 OP @alexapollo okay

|

8

datayes2015 OP @alexapollo 蟹蟹亲的建议

|

9

datayes2015 OP @panins 来自于通联数据

|

10

xiaoyu9527 2016-09-20 15:23:13 +08:00

好牛逼呀

|

11

ycge234 2016-09-20 17:24:41 +08:00

这算是新风口吗··现在开始流行炒这个?

|

12

server 2016-09-20 17:59:38 +08:00

这广告牛逼

|

13

kimboqi 2016-09-20 18:06:34 +08:00

抽取的特征还是太少了, 楼主应该看看市面上的一些普通策略,就拿简单的小市值策略来说, 策略涉及到的特征不多基本都是股票的基本特征比如总市值,市盈率再利用移动平均线做好止损,简简单的策略年化收益就能上百。当然我一直相信只要特征够多,用机器学习的方法来预测还是有效的。

|

14

myrual 2016-09-21 17:30:25 +08:00

这都年化 30%还不卖房卖地卖车进去干?

|

16

myrual 2016-09-23 13:00:18 +08:00 @skyworker 自动交易应该是有止损设计的吧。 @datayes2015

|

17

datayes2015 OP @myrual 是的

|

18

icylord 2016-09-26 19:04:15 +08:00

能剔除 2015 年的牛市数据再看看收益吗?

|

19

grindsgears 2016-10-19 17:08:16 +08:00

哎,。。。。。又是一个

你的策略基本就是复制基准的基础上稍微优化下, 1. 如果你是 15 年 6 月这个系统开始 run ,,,几个月,你会失去信心, 或者,根本不可能有人投钱给你 2 ,你们的通病都是没有考虑过, 停牌, 流动性不够等等的问题, 说白了,就是拿一段数据意淫而已。随便找一段随机的 ohlc 的数据,我可以弄两个 strategy ,一个收益曲线向上,一个曲线向下, lol 。 3. 优矿的数据精度完全不够。 tick 数据应该没有, orderbook 更不可能有, 涨停的你买不进,跌的时候你跑不掉,。 4. 总而言之,这些都是纸上谈兵, 建议你们都不要浪费时间了, 和真正的策略距离很远,。 你更多的是要考虑股票之间的 correlation 。股票和基准的 beta 率,你策略的资金容量, gross captial exposure ,等等等等等等等等。 那种梦想找到一个策略然后赚钱,几乎不要考虑了, 目前主流的基本一下几种 1 ,基于 orderbook 的 marketmaking 2 ,基于 spread 和 correlation 的 arbitrage 3. 那些 beautiful mind guys 的各种模型 即使是这样,大部分也是多策略同步运行的, 比如,一个追涨或者追跌的策略,在震荡的时候被杀到爆,, 你想避免,重点是,你怎么知道什么时候震荡结束? 或者什么时候开始 真心不要浪费时间了 最后告诉你, 中国股票不是这么做的, 一个只可以做多的市场,在熊市随便什么策略都挂。 topdown 一直 bottom up 下来, 找到板块, 做多最强的, 最空最多的, 同时用 vix 的 option 对冲大波动风险。 中国股票,可以试试建立一个类似 50etf+500etf 的 portfolio ,用 a50 。 fxi 之类的对冲, 应该还有点机会 这一行,比的不是谁活得好,是比谁活的长,。 lol 说话比较直接,不要介意,,, 祝你好运 |

20

aksoft 2016-10-19 17:13:19 +08:00

楼上是老 nb...

|

21

lixuda 2016-10-19 17:27:15 +08:00

@grindsgears 完全同意

|

22

xieyingli 2016-10-19 17:35:04 +08:00

@grindsgears 哈哈哈,好有道理,感谢今天把这个帖子挖出来。

|

23

grindsgears 2016-10-19 18:51:15 +08:00 via iPhone

打错一个字。 是做多那个板块最强的股票同时做空同板块最弱的股票

|